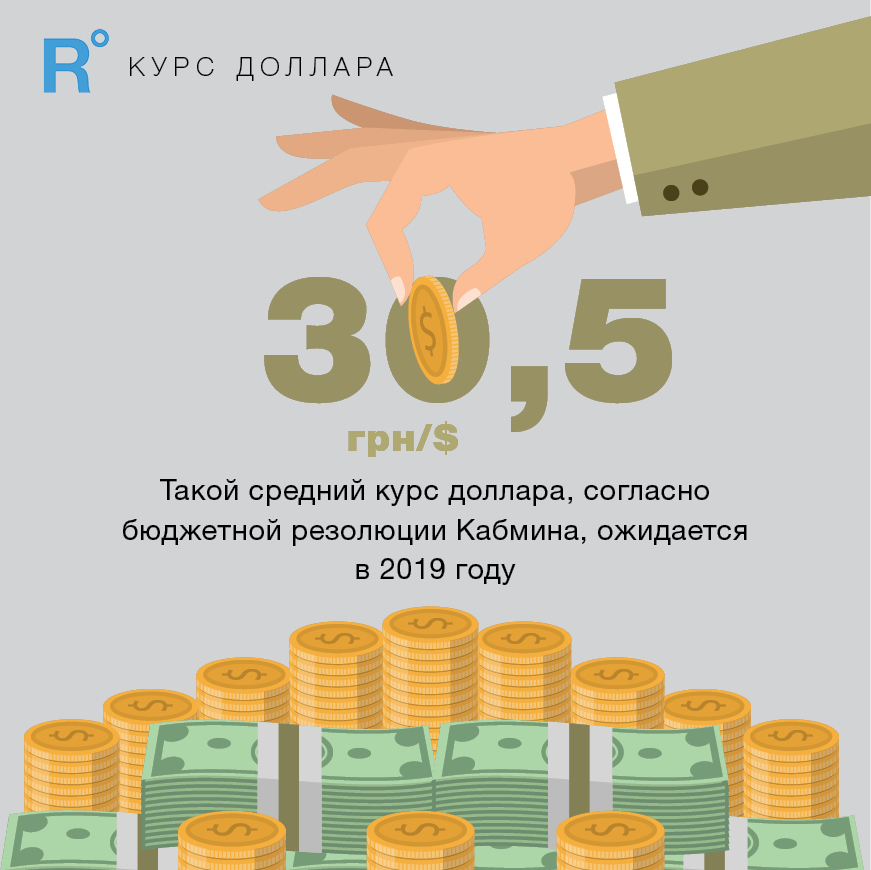

Кабмин прогнозирует незначительный рост курса гривны в период с 2019-го по 2021 год. Согласно бюджетной резолюции Кабмина, в 2019 году ожидается средний курс доллара в пределах 30,5 грн/$. В 2020 году прогнозный курс не превысит 31,4 грн/$.

На период 2019—2020 годов приходится также период пиковых выплат по внешнему госдолгу. По разным оценкам, иностранным кредиторам нужно будет выплатить от $ 16 млрд до $ 18 млрд. Эта сумма выше размера золотовалютных резервов, что создаст дополнительный дефицит в валюте по сравнению с существующим.

Курсовые колебания будущего

Позитивный настрой бюджетной резолюции Кабмина уже подхватили иностранные рейтинговые структуры. Например, агентство Standard & Poor’s в своем сообщении подтвердило прогноз Кабмина на 2018−2019 годы. А в 2020—2021-х международные эксперты ожидают ревальвацию гривны до уровня 29,8−28,8 грн/$.

Однако в условиях очень узкого валютного рынка Украины даже незначительное превышение предложения над спросом ведет к ослаблению позиций гривны. А в 2019 году государству придется изыскать источники, чтобы выплатить, по разным оценкам, от $ 7,5 млрд до $ 9 млрд по внешним обязательствам.

На 1 марта золотовалютные резервы НБУ составляли $ 18,1 млрд. Большая часть резервов — $ 13,9 млрд — это ценные бумаги. Еще $ 1,6 млрд — это валюта, $ 1 млрд — монетарное золото и $ 1,5 млрд — специальные права заимствования МВФ.

млрд — ценные бумаги

млрд — валюта

млрд — специальные права заимствования МВФ

млрд — монетарное золото

Чтобы использовать резервы НБУ для внешних выплат, нужно будет озаботиться продажей ценных бумаг, чтобы за счет финансовых поступлений затем рассчитаться с кредиторами. Однако, это процесс не быстрый. В то же время, поиск дополнительных валютных поступлений может спровоцировать курсовые колебания не в пользу гривны.

В 2019 году планируется выплата $ 2,8 млрд частным кредиторам (эти выплаты были отсрочены после переговоров с кредиторами Украины в 2015 году), МВФ — $ 1,5 млрд, $ 1 млрд — по кредитам, выданным под гарантии США, и еще $ 2 млрд необходимо изыскать для погашения еврооблигаций Ощадбанка и Укрэксимбанка.

Экономический эксперт Виктор Скаршевский прогнозирует рост спроса на валюту и одновременно дефицит валютных поступлений.

«Потребительский импорт у нас растет опережающими темпами. Также растет и банковское кредитование потребительских расходов. Спрос на валюту станет повышаться, а валюты заходить будет меньше, учитывая, что есть вероятность проседания мировых цен на сырье, а основные экспортные поступления Украина получает от поставок металла и зерна», — подчеркнул Скаршевский в комментарии Realist’у.

В свою очередь, главный финансовый аналитик РА «Эксперт-Рейтинг» Виталий Шапран отметил, что мировые цены на нефть также могут стать причиной роста импорта.

«Да, это для нас рост импорта (повышение мировых цен на энергоносители)», — сказал Шапран.

Рост импорта ведет к росту закупки валюты спецэкспортерами и, соответственно, доминированию спроса над предложением на межбанковской валютной бирже. Однако, помимо роста стоимости энергоносителей, для денежной единицы готовятся более серьезные вызовы.

Пик внешних выплат приближается

В 2019 году придется дополнительно изыскать $ 9 млрд для внешних выплат. Если мировая конъюнктура цен на сырье будет складываться в пользу Украины, то курсовые колебания, возможно, будут не очень заметны.

Финансовый аналитик, экс-министр экономики Украины Виктор Суслов считает, что внешние выплаты должны и будут влиять на курс негативно.

«Понятно, что нарастание объема выплат ведет к увеличению спроса на валюту. Чтобы погасить валютные обязательства, нужно закупить валюту на рынке, а любое увеличение спроса всегда ведет к понижению курса национальной денежной единицы. В этом плане увеличение внешних выплат должно вести к падению курса гривны», — подчеркнул Суслов.

По его мнению, в настоящее время сложно говорить, каким будет курс в 2019 году.

«В том, что касается курсообразования: в Украине, безусловно, присутствует достаточно сильный спекулятивный элемент. Слишком значительные колебания курса в ту или иную сторону… Прогноз Кабмина основывается на позитивном сценарии для Украины, на том, что сохранится хорошая конъюнктура на сырьевые товары. Это может положительно повлиять на курс. Нефть – тоже сырье, и обычно при росте цен на нефть наблюдается повышение цен на остальные виды сырья», — отметил эксперт Realist’у.

В свою очередь, Виктор Скаршевский подчеркнул, что резервов для внешних выплат на этот год хватит, но если в следующем году на пик выплат по внешнему долгу наложится ухудшение внешнеэкономической конъюнктуры, тогда курс будет не 30,5 грн/$, а выше.

«Однозначно будет девальвационный тренд, но его уровень больше всего будет зависеть от внешнеэкономической конъюнктуры. Если будут расти цены на сырье, значит, и доступ на рынки капитала будет проще, как показывает практика. Тогда Минфин Украины сможет выйти на внешний рынок и разместить там евробонды, пусть и под высокие процентные ставки. Таким путем Минфин сможет смягчить удар долговых выплат — в 2019-м и 2020 году нужно отдать по $ 9 млрд ежегодно», — пояснил экономист.

Внешние выплаты — не единственный вызов 2019 года для курсовой стабильности. В следующем году ожидается проведение двух кампаний: украинцы сначала будут выбирать президента, а затем — состав Верховной Рады.

Вызовы избирательного года

Украина в 2019 году входит в избирательный политический цикл. Выборы — это обещания избирателям лучшей жизни. А кандидаты от власти традиционно пытаются задобрить электорат повышением социальных стандартов или другими бюджетными выплатами. В условиях Украины любое повышение такого рода означает денежную эмиссию и не исключено, что любой неожиданный доход украинцы могут направить на покупку валюты для пополнения изрядно похудевших «кубышек».

«Надо принимать во внимание, что 2019 год — это год двойных выборов. У нас совпали выборы президента и Верховной Рады. А там, где выборы, в условиях политической борьбы и реальной угрозы, что действующая власть может эти выборы проиграть, мы вправе ожидать нарастание популистского элемента в экономической политике правительства и президента Украины.

Естественно, будут новые обещания, они уже появляются в виде повышения зарплат и социальных выплат. Естественно, это приведет к дополнительной денежной эмиссии, к более высокой инфляции, увеличению спроса на валюту. Это станет мощным фактором девальвации", — подчеркнул Виктор Суслов.

По его мнению, нынешний период относительной стабильности валютного курса содержит в себе зародыш ускорения ослабления гривны.

«Я думаю, что курс (в 2019 году) окажется заметно ниже, чем 30,5, но здесь очень многое зависит и от объективных, и спекулятивных факторов. Но во всех вариантах, я думаю, он будет ниже», — добавил эксперт.

Помимо избирательных кампаний, девальвационный тренд необходим для стабильного наполнения госбюджета.

Виктор Скаршевский напомнил об укреплении гривны до 26,3 грн/$ в марте этого года, что привело к снижению до 93% поступлений в госбюджет, в частности поступлений таможенных платежей.

«Если ревальвация будет еще больше, то доходы госбюджета станут снижаться, а если они будут снижаться, понадобится еще больше заимствований, как минимум, внутренних. Это увеличит долговое бремя и снизит возможность поступления дополнительных ресурсов в экономику. Государство будет еще больше отбирать у частного сектора, финансируя растущий дефицит бюджета», — подчеркнул Скаршевский.

По его словам, девальвационные процессы возобновятся, как и в прошлые годы, в августе — сентябре.

«Если раньше эти процессы проходили на фоне хорошей ценовой конъюнктуры, то на вторую половину 2018 года прогнозируется ухудшение конъюнктуры на сырьевые товары. Если прогнозировать курс, необходимо сразу оговаривать, при каких условиях. Главное — это внешнеэкономическая конъюнктура. У нас и курс доллара, и динамика ВВП зависят от цен на сырье. С одной стороны, это значительно упрощает прогноз курса доллара, с другой стороны, говорит о том, что у нас примитивная экономика и таковой по структуре останется», — отметил экономист.

Прогноз Кабмина по курсу гривны в пределах 30,5 грн/$ строится на ожидании хорошей конъюнктуры на сырье на мировых рынках. Если цены начнут снижаться, это отразится на доходах от экспорта сырья и железной руды. В настоящее время — это основные источники поступления валюты в Украину.

Помимо угрозы снижения мировых цен, на курс гривны отрицательно повлияют выплаты по обязательствам государства в 2019—2020 годах. Если же и этот «квест» будет успешно пройден, то гривне придется пережить испытание избирательными кампаниями. На горизонте уже появились первые признаки задабривания электората — власть заговорила о повышении минимальной зарплаты до 4200 грн. Помимо роста фискальной нагрузки на частный бизнес, это означает и рост выплат налога на доходы физлиц, и отчислений в Пенсионный фонд. Ведь в следующем году нужно перед выборами опять повысить что-нибудь для улучшения своих позиций в глазах избирателей.